债市节前暖意回归:收益率下破1.8%后企稳,大行成买入主力

图片来源于网络,如有侵权,请联系删除

春节前夕,在流动性充裕与机构需求的双重支撑下,债市收益率在突破1.8%的关键点位后下探。近几个交易日内,市场“持券过节”情绪明显升温,相比需要规避假期波动风险的其他资产,债券成为节前资金更青睐的配置方向,推动现券行情持续走强。

对此,某国有大行金融市场部交易员向记者表示:“目前来看,市场并未出现明显的利空信号。收益率仍有进一步下行的空间,期货形态走的也很好。”

在上述人士看来,正成为近期债市的多头主力,而其近期增配债券的主要逻辑在于“存款流失比预期缓和,贷款投放也不及预期”,大行自12月以来同业存单发行量不大、负债端并不紧张。记者观察发现,同业存单利率走势同样印证了这一判断。自2026开年,1年期同业存单利率已突破1.6%的关键关口,持续下行至约1.58%的水平,银行负债端状况相对游刃有余。

债市走牛债基开年大多实现正回报

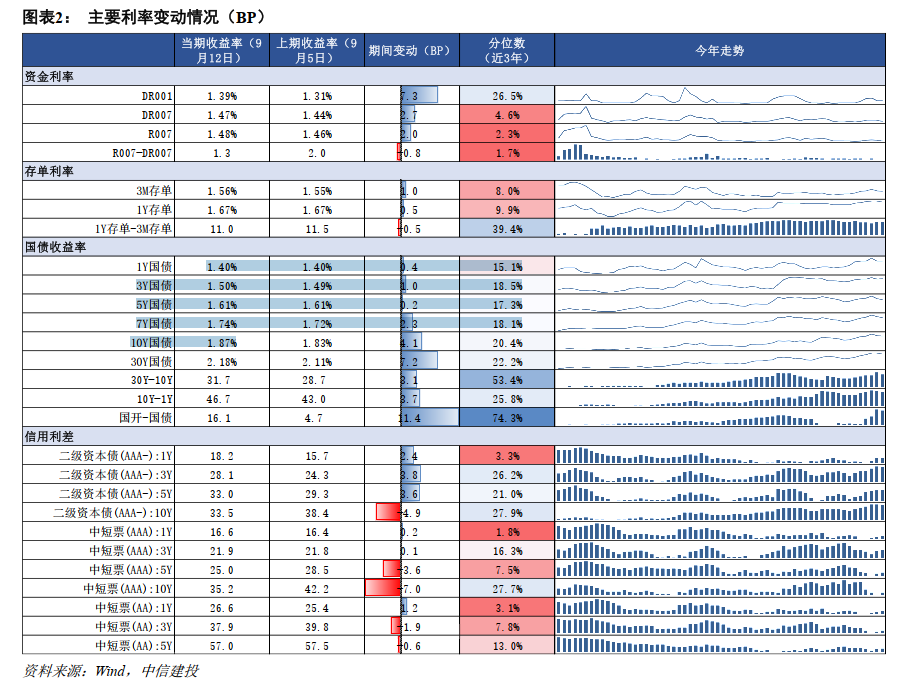

利率债方面,截至2月12日发稿,10年期国债活跃券收益率较2月初的1.82%附近高点进一步下探,盘中一度下行至1.77%。超长端品种同样下行,30年期国债活跃券收益率较前期高点下行超4个基点。

信用债方面,存款向非银资管产品的转移带来了强劲的配置需求,市场交投活跃,信用利差压缩至相对低位。以发稿日为例,24农行永续债02收益率单日下行2.25个基点,25中行二级资本债02BC下行1.75个基点,行情表现突出。国债期货市场同样走势强劲,与现券市场形成共振。

资金面的充裕为债市走强营造了舒适的“温水区”。2月12日,央行公开市场实现净投放4480亿元,接近4500亿元,为2月以来单日最高水平。银行间市场流动性保持充裕,资金价格稳步回落,全市场隔夜质押式回购加权平均利率逐步降至1.36%附近,对债券而言处于“比较友好”的环境。

从产品表现来看,记者注意到,债券基金在2026年以来为投资者带来了“稳稳的幸福”。Wind数据显示,截至2月12日,在有数据的3574只中长期纯债型基金中,多达3523只开年以来实现正回报,收益率中位数为0.36%。在932只短期纯债型基金中,收益率中位数则为0.22%。

大行成买盘主力年初“存贷错位”现象或为支撑

节前市场走强的背后,大行配置资金进场成为关键的买盘力量。记者查询CNEX债券分歧指数发现,2月9日至12日当周,银行已转为净买入方,尤其在10日出现大举买入,而基金则进行了相反操作。

中泰固收吕品团队分析指出,近期大行持续买入长期债券,尤其是10年期以内的品种展现出明显的“配置牛”行情。以10年国债活跃券250016为例,自年初截至2月6日,大行是所有机构中唯一的净买入方,累计净买入规模已达993亿元。

据了解,大行的买入行为可能与2026年“开门红”时点出现的“存贷错位”现象有关。

研究所分析指出,今年以来信贷投放“中规中矩”,且预计2-3月将进一步回落。而基于开门红考核动力及存款内部资金转移定价可能阶段性上调,银行分支机构吸收存款动力更强。“存贷错位”使得银行体系头寸维持充裕,数据显示今年1月、2月大行日均净融出规模皆创历史同期新高。天风预计,该现象会贯穿2026年一季度。

预计2026年债市环境将“相对温和”

在债券从业者们看来,多方面的信号交织下,近期市场信心明显提振。

一方面,央行在四季度货币政策执行报告中关于“促进国债收益率曲线运行在合理区间”及“常态化开展国债买卖操作”的表述,被部分市场人士倾向于理解为隐含的政策利率上限信号,认为这降低了因情绪冲击引发负反馈踩踏的风险。另一方面,贷款利率下行与银行负债成本下降,也进一步提升了债券的相对配置价值。

对于后市,上述金市部交易员对记者表示:“过节的时候可能要看看外围市场的风险情绪,周围挺多同业看陡收益率曲线的,以10年为轴,相对‘看空’30年期。等后续地方债一级发行量上来后,供需关系可能会有一些变化。”

天风证券研究团队认为,目前长端定价对大行而言已具备性价比。同业存单利率“逆季节性”下行带动银行负债成本改善,在头寸充裕的情况下,大行配置长债的约束减轻,7-10年期国债因能兼顾平滑久期与适度增厚收益而更受青睐。

总体上,与2025年银行金融市场业务面临的“利差薄、波动大、约束紧”的逆风局面相比,现阶段业内普遍认为,2026年银行资产负债配置行为、尤其是金融市场自营行为,对后续债市环境的影响预计将更为友好。

(文章来源:21世纪经济报道)

目录 返回

首页