债市“科技板”年终盘点:科创债已发行1.85万亿元,主体多元化,风险分摊堵点有待突破

图片来源于网络,如有侵权,请联系删除

财联社12月25日讯(编辑杨斌)债券市场“科技板”可谓今年一大热点事件,时值年末,发展状况如何?

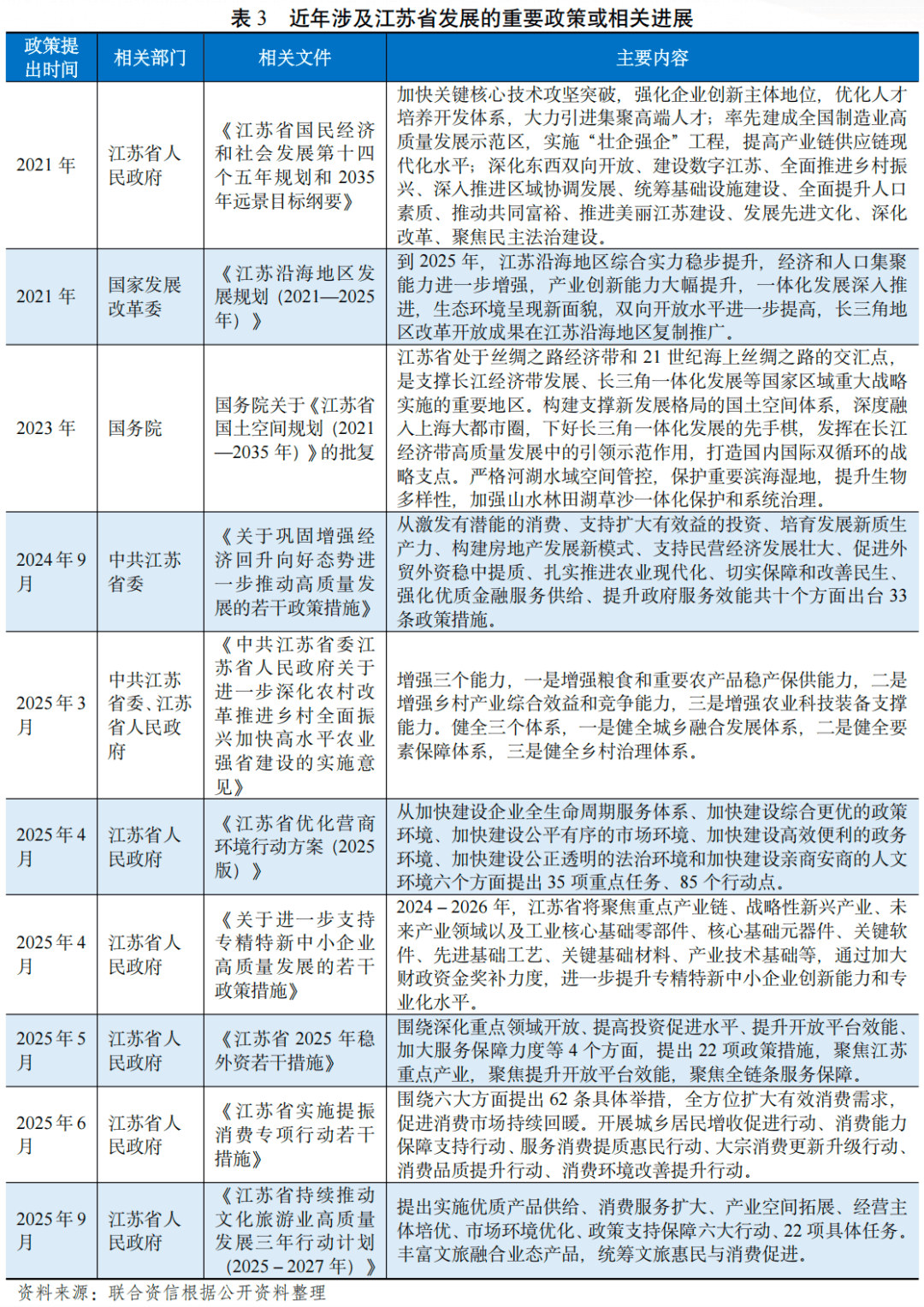

财联社对此进行盘点发现,自今年5月债市“科技板”推出后,全新的科技创新债券(简称“科创债”)市场快速扩张,引导债市资金投早、投小、投科技,目前科创债已发行1.85万亿元,呈现出股权投资机构破冰、民营企业参与度提升、增信与投资相关配套政策不断完善的诸多特点。

图片来源于网络,如有侵权,请联系删除

在规模扩张、结构优化等方面取得显著成果后,业内人士建议,科创债结构优化仍存在空间,可针对不同阶段的科创企业提供差异化融资支持,并加大科创债券风险分担工具应用,健全优质企业信用融资担保体系。

科创债成绩单:1600余只,发行人780余家,规模近1.85万亿

今年5月7日,中国人民、中国证监会联合发布了支持发行科技创新债券的公告,银行间市场交易商协会、沪深北三地交易所相继发布相关细则,全新的债市“科技板”正式开闸。

据Wind数据统计,截至最新,债市“科技板”新政口径下的科创债已发行了1600余只,涉及发行人780余家,总规模近1.85万亿元。

在政策落地初期,符合条件的发行人纷纷试水,5月科创债发行规模接近3500亿元。此后,科创债发行热度有所回落,9月一度降至1600亿元。年末,科创债发行热度再度提升,11月、12月科创债的发行规模都在2500亿元左右。

根据政策,科创债支持科技型企业、金融机构、股权投资机构三类主体发行。其中,金融机构包括银行、公司、商业保理公司等等。

国有银行、券商在新政落地初期最先响应,是科创债发行的主力。随着科创债的持续扩容,被认定为科技型企业的主体逐渐成为发行主力。

Wind数据显示,目前科技型企业发行科创债1300多只,规模超1.38万亿,占已发行总规模约75%;金融机构发行科创债4100亿元,占比约22%;股权投资机构发行科创债约450亿元,占比3%。

发行主体的企业性质方面,央企发行科创债约8800亿元,占比48%;地方国企发行约7400亿元,占比40%;民营企业发行1400多亿元,占比8%。

具体来看,今年科创债发行规模居前的金融机构主要是五大国有银行,及主要股份制银行和大型券商。发行规模居前的科技型企业以电力、石油、能源领域的大型央企为主,也不乏、吉利这样的知名民企。股权投资机构中,有较多地方产业投资公司、国资运营平台。

图:不同机构类型今年科创债发行规模居前的主体

(资料来源:企业预警通,财联社整理)

FICC首席明明认为,政策推动科创债规模快速增长,成为科技创新的重要融资渠道。科创债发行主体多元,国企、金融机构、股权投资机构、民营企业等均有发行,募集资金用于、、生物医药等前沿领域,有力支持了实体经济的发展。

远东资信的研报指出,发行主体的多元化,除了成熟的科技型企业、有升级需求的传统企业可以发行科创债融资外,优质的股权投资企业、以及银行和券商等金融机构均可以发行科创债,使得更多处于不同生命周期的科创企业可以通过“债转股”和“债转贷”间接获得支持,实现科创领域的股、债、贷联动,打通债市资金触达科创领域“早”、“小”、“硬科技”的通道。

科创债政策生态全方位完善,从供给端加速扩容传导至需求端持续增强

央行相关负责人在5月22日的国新办发布会上曾表示,债券市场“科技板”最需要支持的是股权投资机构,因为其是投早、投小、投硬科技的主要力量。债市“科技板”重点支持排名靠前、投资经验丰富的头部股权投资机构发行债券。

民营股权投资机构今年发行了25亿元科创债,在君联资本、东方富海、毅达资本、中科创星等首批知名民营股权投资机构5月成功发行科创债后,11月,基石资本、同创伟业等两家相关投资机构再次发行。

此外,科创债券支持民营企业融资、支持高新科技产业融资也一直是市场关注的焦点。

根据上述统计,今年民营企业发行的科创债规模占比8%,高于目前存量信用债民企3%-4%的占比,民企对科创债的参与度有提升。已发行科创债中,来自 “纯科技”行业(如电子、软件、、医药等行业)主体的规模约2000亿元,占比12%。

另外,科创债的发行期限有所拉长,融资成本有所降低。5月以来,科创债的平均发行期限超过3.6年,新发科创债票面利率加权均值在2%以下,多只科创债发行利率创自身及区域同级别债券票面利率历史新低。

为支持科创债发展,政策一直在鼓励专业信用增进机构、担保机构等通过CRMW(信用风险缓释凭证)等方式,支持科技创新债券发行和投资。今年6月,交易商协会修订发布业务指引,将CRMW创设机构与核心交易商资质解绑,优化备案流程,推动更多金融机构、信用增进机构参与创设。

9月,河南中豫信用增进有限公司、河南省中豫融资担保有限公司、天府信用增进股份有限公司备案成为信用风险缓释凭证(CRMW)创设机构。12月,中债资信、外汇交易中心和上海清算所作为CDS指数编制管理机构,正式发布科创CDS指数。

固收首席李清荷认为,CRMW作为信用风险缓释工具的主力品种,在支持企业债券融资、降低信息不对称等方面发挥着积极作用。今年“债市科技板”推进以来,CRMW在科创债发行中的增信作用显著。多笔民营主体,如宏桥材料、、恒逸集团、东阳实业在CRMW或“央地合作”增信支持下完成发行,体现了CRMW对民企+科创融资 “降成本、提信心”作用。

而在投资端,交易所逐步完善科创债配套交易机制,如上交所等已降低科创债纳入基准做市券的门槛,明确发行规模达20亿元及以上且主体评级为AAA的公司债券即可申请纳入。另外,首批10只科创债ETF于7月获批并上市,第二批14只产品也于9月发行和上市,当前24只科创债ETF合计规模超过2700亿元。

中证鹏元的相关研报认为,建立做市券门槛降低、做市评价权重提高、质押折扣系数上浮等制度,为科创债交易提供便利,形成政策红利到债券流动性的正向循环。同时,科创债ETF推出后规模快速突破千亿,政策红利从供给端的加速扩容传导至需求端的持续增强,“债市科技板”的定位有望长期延续。

还有哪些痛点堵点?业内人士称结构优化仍存空间,建言加大科创债券风险分担工具应用

远东资信认为,科创债在规模扩张、结构优化等方面已经取得显著成果,但也需要认识到科创债发行主体仍存在结构性失衡,民营企业、纯科技型企业、股权投资机构发行规模整体仍不高。

Wind数据还显示,接近90%的科创债评级仍为AAA级。从募资用途看,偿还有息负债是目前科创债最大的资金用途,占比约45%,其次为补充营运资金和置换贷款,而科创企业股权和项目建设的占比不足15%。

远东国际认为,信用债市场风险偏好较低,而科技创新具有高风险、长周期特征,民营股权机构也存在资产规模小、抵押物少等信用特性。需求端的风险特征和供给端的风险偏好的不匹配,使得民营企业、中小型企业和高风险的科技新企业直接发债始终存在无形门槛。

中诚信国际的研究建议,立足全生命周期视角,针对性地对不同阶段的科创企业提供差异化融资支持,提升债券融资工具的适配性,推动形成综合性的科技金融服务体系。持续优化发行机制安排,继续推行绿色通道,提高科创类债券发行效率。

对于增信机制,中诚信国际建议,加大科创债券风险分担工具应用,建立健全优质企业信用融资担保体系,通过“政府引导+市场运作”模式,共担企业违约风险,形成多层次的风险分散架构。

除机构增信外,今年有多地政府响应债券“科技板”发展,支持企业发行科创债,已出台发债补贴政策。根据企业预警通统计,广西、四川、江苏、山东等多地今年都曾推出债券融资奖补政策,对首次发行科创债的企业提供补贴。

中诚信国际认为,支持有关企业充分利用CRMW等信用保护工具配套债券融资,以“债券+信用保护工具”的模式对债券进行信用增进,发挥风险分摊机制效力。同时鼓励有条件的地方政府设立风险补偿基金,为科创债提供贴息、担保等支持,丰富区域的配套增信机制。

明明预计,2026年我国科创债市场将进入更加成熟、稳健的发展阶段,成为信用市场的中流砥柱。

(文章来源:财联社)

目录 返回

首页