多行业启动“反内卷”!债市仍处利多环境但下行空间受限 | 债圈大家说07.03

图片来源于网络,如有侵权,请联系删除

AI摘要:7月债市资金面或稳中偏松,央行呵护下DR001或运行于政策利率下方,政府债发行节奏及政治局会议增量政策成关键变量。反内卷聚焦制造业供需失衡,汽车、光伏等领域或成治理重点。政治局会议或加速落实既定政策,关注“以旧换新”扩围及准财政工具发力,若7月降息10-15BP落地,或短期提振债市。地方财政压力与地产疲弱下,供给侧改革需平衡央地关系,债市仍处利多环境但收益率下行空间受限。

免责声明:以上信息仅供参考,不构成投资建议。投资有风险,入市需谨慎。

1、资金面利多大于利空

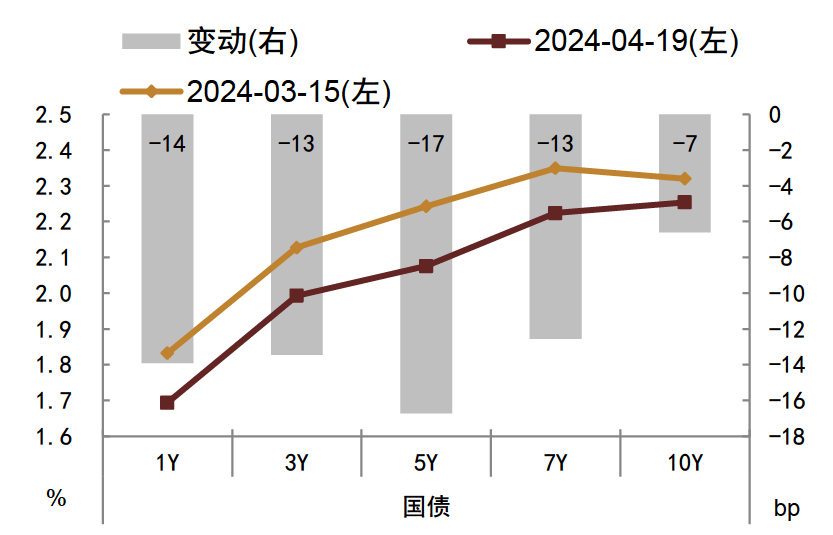

(数据来源:Choice)

固收首席分析师尹睿哲

历史上7月资金面多走松、汇率行至7.2下方不再成为央行货币宽松的掣肘均是7月资金面的有利因素。虽然央行在最新货币政策例会中再度提到“防范资金空转”,但从2024年以来提及此说法时资金利率的走势来看,此说法给资金利率带来的上行压力较历史明显降低,或不用太过担心7月央行态度转向。7月资金面可能继续呈现稳中偏松的局面,但可能不会大幅走松。DR001仍有较大概率持续运行在政策利率下方,DR007或运行在1.6%上下5bp附近。

宏观联席首席分析师肖金川

短期来看,“卷利差”的叙事可能还会延续,而在资金宽松的背景下,债市可能不至于出现大的风险。7月上半月,政府债的供给变化可能是市场较为关心的议题,随其发行节奏放缓,机构增量资金陆续到位,上半年供过于求的债市供需关系有望得到改善。7月4日,下半年首批“瘦身后”的国债即将迎来招标环节,其发行情况或债市提供一定方向指引。

固收首席分析师刘雅坤

7月债市资金面在央行呵护下大概率均衡偏稳,主要需关注月下旬政治局会议的增量信息以及市场对政策的提前定价博弈。此外,叠加机构配置意愿可能回升以及过往利率窄幅震荡后多数下行、近五年中有三年7月跨季后利率偏向惯性下行,预计收益率或可能再回落。考虑到外部宏观环境能见度不高,内需缓修复,宽货币进程仍在,基本面显著改善带来的利空尚未关注到,因而债市仍在利多环境,但较低的收益率水平约束下行空间。

2、释放反内卷信号

首席经济学家芦哲

长期看,“内卷式竞争”的对立概念是“定价权”,对于制造业企业而言,提高定价权可能是从根本上解决“内卷式竞争”、建立预防和化解拖欠企业账款长效机制的方式。在大多数商品的需求往往是价格敏感型的前提下,“内卷式竞争”通常会导致“价格战”甚至是低于成本的商品倾销,而“定价权”恰恰反映的是企业为应对成本上升或保持利润率稳定而将商品涨价压力传导至消费者“买单”的能力。如果不解决“定价权”问题,“边清边欠”、“清了又欠”的问题或难得到根本性解决。

民生证券首席经济学家陶川

当下的“反内卷”需要聚焦哪些重点难点?重点在于深层治理宏观经济层面存在的供需失衡问题,难点则在于官方提及的新能源汽车、光伏组件、系统、电商平台等领域。无论是从重要领导表述及公开发文中见微知著,还是结合产能利用率等指标来看,都可以发现当下制造业领域的“问题”相对更加突出,细分行业中主要包括电气机械、计算机通信和汽车,这和官方重点关注的领域基本相对应。预计接下来“反内卷”也将率先针对这些重点行业进行展开。

华创证券策略首席分析师姚佩

供给侧改革涉及央地关系调整,对地方财政来说,供给侧改革可能影响税收收入。2015年供给侧结构性改革分两步走,一方面针对钢铁、煤炭等产能过剩行业实行“三去一降一补”的供给侧优化,另一方面通过房地产的宽松,化解房地产库存、推动城镇化加速、棚改货币化等措施拉动了土地出让收入的改善,地方财政压力显著缓解,15-17年土地出让收入从3.1万亿提升至5.0万亿,年增速从-24%升至40%。 当前地方财政压力仍较大,地产市场疲弱导致土地出让收入持续下滑,如何推动“反内卷”和供给侧优化仍需关注地方财政压力。

3、政治局会议前瞻

华创证券固收首席分析师周冠南

展望7月政治局会议,既定政策的接续举措或加速落地,消费、投资政策均有看点。二季度GDP增速有望实现5.2%左右、上半年累计增速或超5%,下半年经济增长达标的压力相对减轻。7月政治局会议推出类似“924”一揽子增量政策的概率较低,预计在既定政策框架下,继续加速落实。除“以旧换新”第三批额度下达之外,也关注准财政工具的发力情况,三季度或“宽信用”效果验证期。

固收首席分析师杨杰峰

7月是大税期并且还有潜在的地方债供给压力,但以央行目前货币政策工具的丰富程度来看,以上压力均有对应的货币政策工具和充足的货币政策空间予以应对,诸如重启国债买入、降准等总量型工具可能都在政策考虑范围内,并且在汇率压力有所缓解的背景下,政策提前发力的可能性有所提升,所以我们认为7月资金面在央行对流动性呵护态度未变的情况下或将有望维持宽松格局。

诚通证券分析师邢曙光

这次政治局会议将分析研究当前经济形势,部署下半年经济工作。因此,7月份是重要的降息窗口期。若7月份降息10-15BP,则降息幅度基本符合市场预期,国债收益率或在短暂下行后开始反弹。

目录 返回

首页